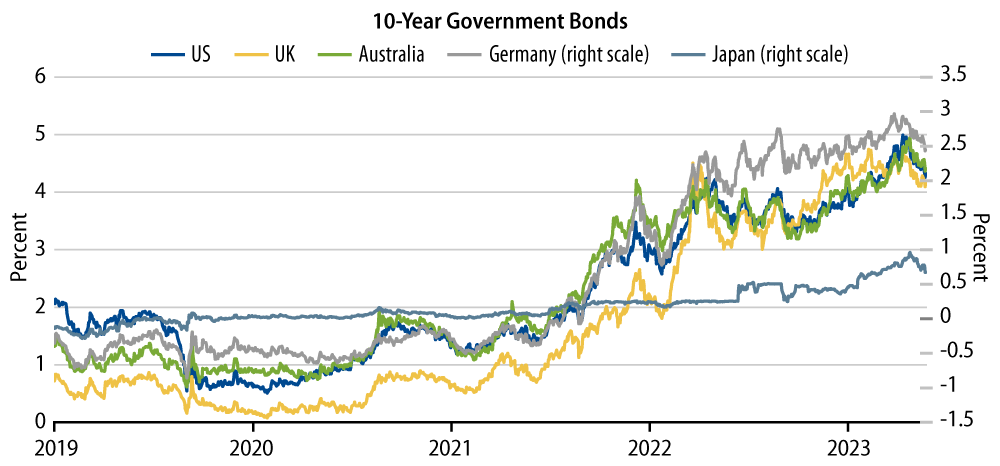

As we anticipated, global bond yields are buckling under the weight of softer economic data, decelerating inflation and renewed market expectations of rate cuts across both developed and emerging markets (EM). So what comes next as we head into 2024?

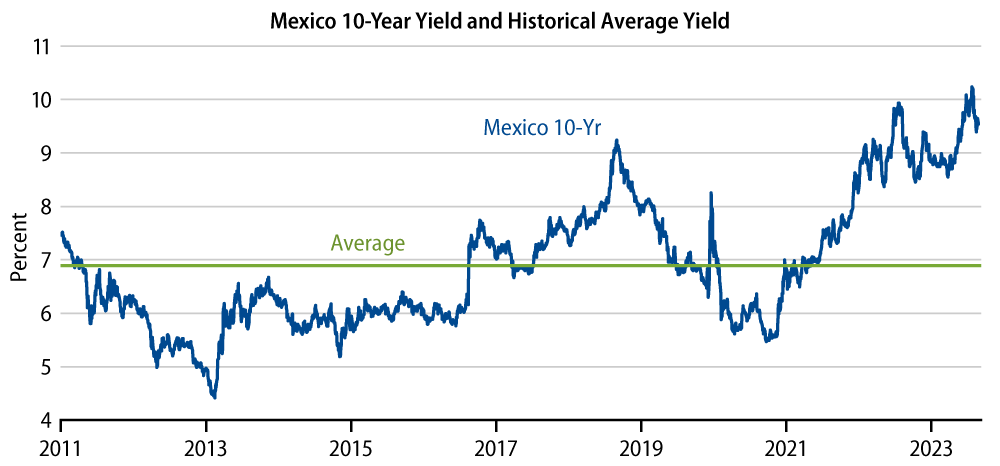

We think global bond yields, led by the US, are poised to move lower even after November’s powerful rally. First, the Fed’s aggressive tightening campaign has likely reached its end with inflation on a decisively downward path. While the US consumer and labor markets have been surprisingly resilient, we don’t see this lasting, and eventually requiring rate cuts to contain a sharper downturn. Second, European and UK growth prospects continue to dim, as the full impact of significant policy tightening to date has yet to be felt. Given growing evidence that inflation in both regions is falling sharply, we believe rate cuts by the European Central Bank (ECB) and Bank of England (BoE) are now on the table for the first half of next year. Third, we expect the US dollar (USD) to depreciate further in the near term as the Fed’s easing cycle gains traction. USD weakness, combined with prospects for rates cuts by the Fed and ECB, should push yields lower across EM local debt markets, especially in countries such as Mexico where nominal and real yields are at or near historical highs (Exhibit 2).

Here, we highlight those regions which we believe offer compelling value for global bond investors:

US: As discussed in a recent update from Ken Leech, a number of “coffee house” discussions—on topics ranging from deficit and debt levels, to R-star premiums, to the last marginal buyer of US Treasuries (USTs)—had the effect of pushing longer-dated US bond yields higher. Our view has been that growth and inflation would ultimately reassert themselves as the dominant drivers of bond yields, and indeed, markets are responding in kind. While the timing of the shift in Fed policy direction is still likely months away, we expect yields across the UST curve to continue moving lower in 2024 on the back of slower US growth and lower inflation.

UK: Forward-looking indicators suggest that economic activity should remain lackluster at best as previous tightening gains traction and the labor market loosens further. We feel that the focus will shift toward future BoE rate cuts, and gilts should provide positive returns. We also anticipate a modestly weaker British pound (GBP). Further, we expect growth headwinds will see markets lower the expected BoE rate path relative to what is currently priced for the Fed and the ECB, which could see GBP depreciation. Renewed market concern over fiscal and debt dynamics (though not our base case), could also lead to further downside for the GBP.

Europe: The path for core inflation and inflation expectations will be the key determinant of ECB policy going forward. Given that the full impact of the significant policy tightening to date has yet to be felt, along with our view that inflation should continue to fall in the coming months, we believe the market’s assessment that the next change to ECB policy rates will be a cut is correct. The combination of weaker growth and falling inflation should provide support for European bond markets. We’re also broadly neutral on the euro. There may be appreciation potential versus the USD given our position stated earlier, but our view is that the ECB’s monetary policy stance has increased downside risks for the European economy and the euro. That stated, one way to capitalize on upside European growth risks is through the Swedish krona (SEK), which is often driven by global and European economic activity and broad risk sentiment. That has been a headwind this year. Should the growth outlook improve, and uncertainty decline, we expect the SEK to strengthen.

Australia: Although the heavy lifting by the Reserve Bank of Australia (RBA) is done, borrowing rate conversion, cost of living increases, contracting real incomes and declining savings should all work to curtail discretionary spending into 2024. That stated, we expect a scenario of only a mild recession or one averted as strong immigration and solid exports support the government’s fiscal position. We remain tactical in the 10- and 20-year parts of the yield curve as volatility remains the norm. We’re also anticipating a stronger Australian dollar (AUD). We expect the global economic downturn brought about by sharply tightened and concerted monetary policy will eventually lead to stronger risk appetite as markets begin to look past the malaise. In this case, the AUD will likely be a beneficiary while the Australian economy is expected to outperform due to the more cautious approach taken by the RBA on tightening, and a federal government that has returned to budget surpluses.

Japan: We expect higher Japanese government bond (JGB) yields given stronger-than-expected growth and inflation. The Bank of Japan (BoJ) has already effectively lifted yield curve control with the upper limit of 1% for 10-year JGB yields serving as a “reference” since the October BoJ meeting. We anticipate that the BoJ will proceed with stealth tapering and continue to reduce the size of JGB purchase operations. We also anticipate a stronger Japanese yen (JPY) because of positive developments on growth and inflation as well as the attractive valuation of JPY and Japanese equity markets. Moreover, we believe the BoJ remains open to making further monetary policy adjustments (e.g., the size of its balance sheet).

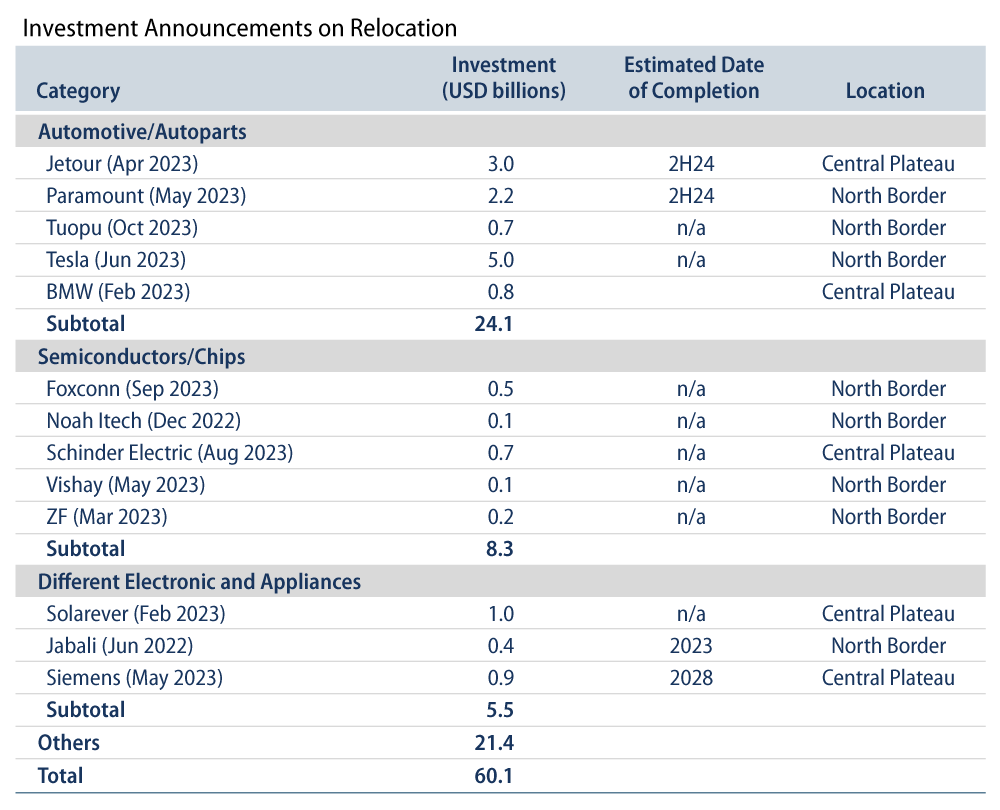

Mexico: Nominal and real yields in Mexico are at or near historical highs. We see the combination of Banxico and the Fed easing in 1H24 as a catalyst that should collapse yield premiums across the Mexican yield curve. We expect returns to also be buoyed by the Mexican peso (MXN). Mexico is uniquely positioned to benefit from ongoing US-China trade tensions given its proximity to the US, existing free-trade agreements (USMCA) and still-cheap labor costs. We believe the secular shifts associated with nearshoring—in particular, multinationals seeking to diversify supply/production chains out of other countries and into Mexico (Exhibit 3)—are not fully incorporated into current MXN pricing.