At today’s Federal Open Market Committee (FOMC) meeting the Federal Reserve (Fed) left rates unchanged, but kept alive the possibility of raising rates again at upcoming meetings. Arguably, the committee even leaned into the prospect of higher rates, as a majority of officials now forecast at least two more rate rises in their base case. Over the past few weeks, there has been a fair amount of drama surrounding this possibility. That likely continued at today’s meeting. Although no members dissented from the decision, there were undoubtedly a few that expressed a preference for increasing rates today rather than leaving them unchanged. In his post-meeting remarks, Fed Chair Powell said very little to resolve the situation. It seems that the drama will continue for a few more meetings at least.

The amount of drama surrounding whether the Fed raises rates again at one of the next few meetings seems disproportionate to its importance. The big picture is unlikely to change materially whether the Fed ends its hiking cycle now or after one or two more rate rises. Here we summarize how we see the big picture, and in our conclusion we also offer a possible scenario as to how the drama will be resolved over the coming weeks and months.

The size of the possible future rate rises is small relative to the hikes already made. Indeed, the difference is a full order of magnitude: the Fed has raised rates 500 basis points (bps) to date, as compared to another 50 bps of possible rate rises that are reflected in the median projection of FOMC participants. In terms of surprises relative to expectations, which is often what matters most for financial markets, the difference is even starker. The upside rates surprise in 2022 was one of the largest on record, corresponding with the worst year in the last 150 years for returns on US Treasury bonds. If the Fed were to raise rates again now, in contrast, the surprise would be much more modest, as markets already reflect some probability of such an event.

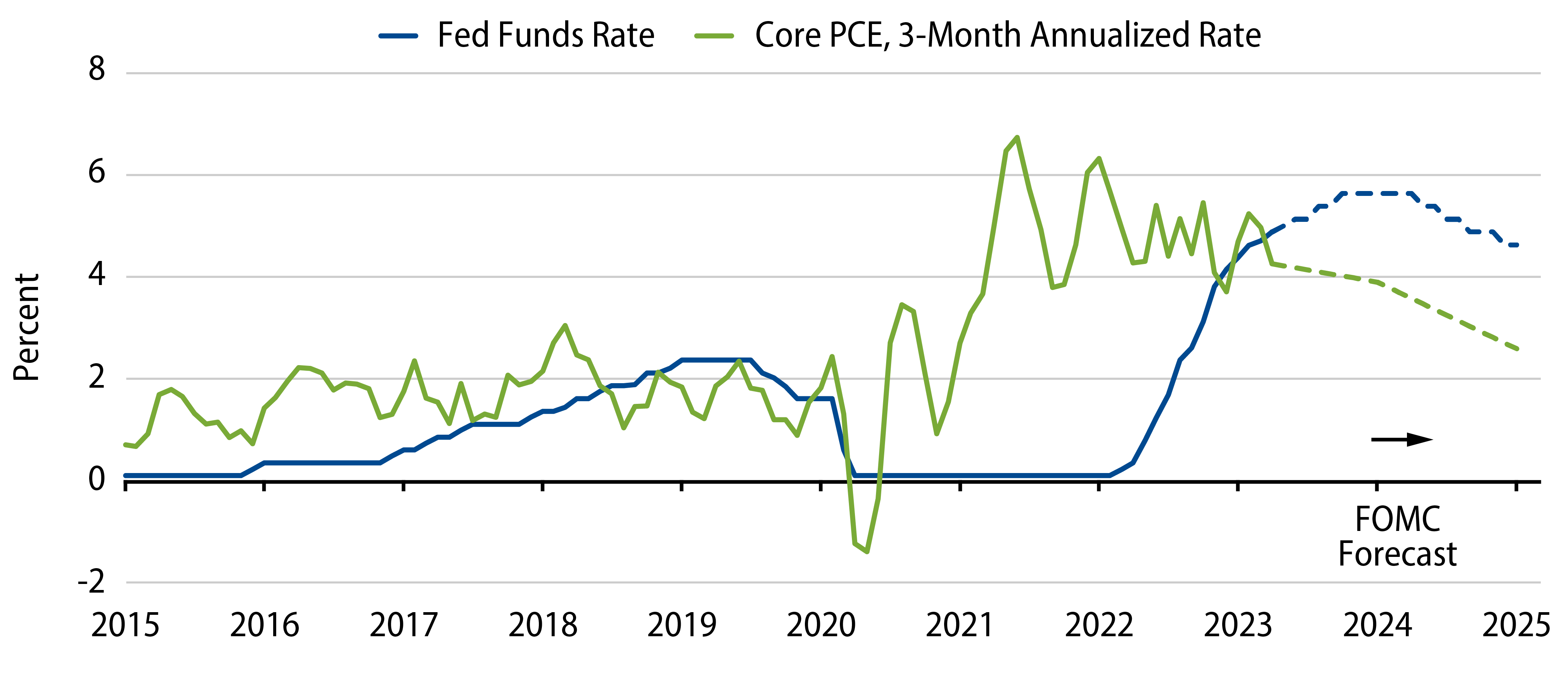

While most of the rate rises are likely in the past, the full impact of monetary tightening is likely still ahead. In part this is due to the oft-repeated observation that monetary policy has “long and variable lags.” There is another factor, however, that may be just as important in the current environment. The Fed plans to hold interest rates above 5% for the coming few quarters, while inflation is expected to decline over the same period. As a consequence, real interest rates are expected to continue increasing even if nominal rates do not (Exhibit 1). Fed officials are taking note. According to their own forecasts, a restrictive level of rates today will be even more restrictive a few months from now, with the economic impacts increasing as a result. This should give pause to any attempt to calibrate policy based on a handful of data prints.

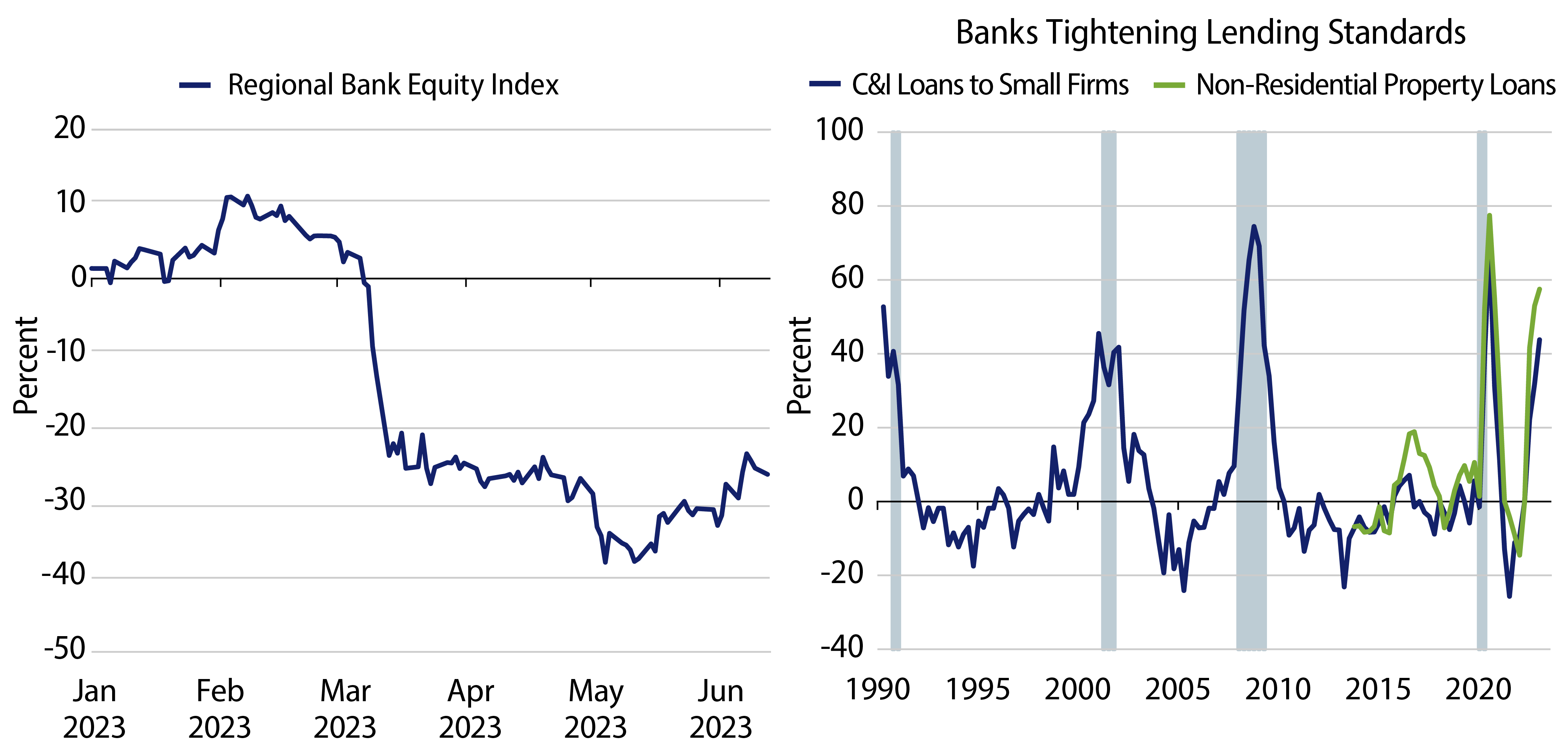

Elevated funding costs challenge sectors of the economy that rely on leverage. In certain instances the resulting stress contributes to nonlinear developments, which in turn raises uncertainty and exacerbates downside risks. The turmoil in regional banks is the most recent example. While the stability in this sector over the past few weeks is encouraging, the risks have certainly not gone away. It’s notable that regional-bank equities still trade at a discount of more than 30% to their February prices (Exhibit 2, left-hand chart). More broadly, the environment remains challenging. As long as funding costs remain above the rate of return on high-quality investments, banks will struggle to provide credit to the economy (Exhibit 2, right-hand chart). Tighter lending standards is the minimum that should be expected, with risks tilted toward additional unforeseen stresses.

In summary, the following three points constitute the big picture. First, any future rate rises are likely to be small relative to the rate hikes already done. Second, the full impact of the rate rises has yet to be felt, as it will likely increase over coming quarters when real interest rates increase further. Finally, the stress caused by elevated funding costs is significant and likely to continue. None of these considerations will change much, if at all, should rates end up closer to 5.5% instead of at their current level. The big picture is already set; the die has already been cast.

While it may not affect the big picture, the Fed’s actions over the next few FOMC meetings will undoubtedly receive a lot of attention, so here we’ll offer a view on the most likely outcome. We expect the upcoming economic data to provide further evidence of slowing growth and ongoing disinflation. The consumer price data released yesterday was somewhat mixed with regard to inflation last month. Going forward the trend will likely be clearer: the decline in shelter inflation is set to continue, while the recent rise in goods inflation is likely to reverse, leaving core inflation broadly lower on net. The last few months of slowing labor demand is also likely to continue, as indicated by the forward-looking business surveys. On their own these trends may not cement a Fed decision. Taken together, however, we expect they will be enough to forestall the Fed from raising rates as much as indicated in the FOMC projections.